合规配资门户网

股票交易的平台 宁德时代,将掀起一场暗战

为证券之星据公开信息整理股票交易的平台,由智能算法生成,不构成投资建议。

这一系列动作的背后,是新一轮的话语权的争夺。现在,才刚刚开始出品 | 妙投APP

作者 | 董必政

头图 | 视觉中国

近日,围绕新能源车充换电的声音不断,仿佛一场新的博弈即将上演。

12月18日,宁德时代举办“2024巧克力换电生态大会”,表示将继续推进换电标准化,打造换电生态圈,到2030年换电、家充、公共充电桩将三分天下。

12月22日,蔚来CEO李斌在媒体交流会上表示,做换电的企业越多也是好事,但宁德时代换电项目电池包跟蔚来不一样。

12月25日,小米汽车官宣与蔚来、理想、小鹏开始充电补能网络合作,14000+蔚来充电桩、9000+小鹏充电桩、6000+理想充电桩将入驻小米充电地图。

这一系列动作的背后,是新一轮的话语权的争夺。现在,才刚刚开始。

一、渗透C端

如果说,蔚来做换电是为了更好地卖车;那么,宁德做换电是为了稳固江湖地位。

近年来,车企们纷纷选择减少宁德电池的采购比例,亲自下场自研生产电池,早已不是公开的秘密。目前,自研电池的国产车企已经超过10家,比如:广汽发布P58微晶超能电池、极氪的金砖电池、蔚来的150度固态电池、长安的“金钟罩”等。

作为新能源汽车产业的“隐形冠军”,宁德时代也感受到这一微妙的变化,不再满足于幕后,走向台前,发力C端。

2024年以来,宁德开始高调起来了,频频出现在公众的视野,刷存在感。从奥运会、欧洲杯节目打广告,到在成都开设首个线下品牌展示门店。

作为车企供应商,宁德时代不直面消费者,却发起的一系列C端品牌攻势,旨在占领消费者的心智,从而间接影响车企采购其动力电池,稳固其锂电池龙头地位。

不过,B端供应商如果想要影响下游to C的企业的选择,光靠广告不一定奏效,必须要拥有断层的领先优势。比如:PC行业的Intel能够印在消费者心理,不仅依靠广告返点策略,更关键的在于CPU技术优势。

当下,宁德时代虽然有电池制造优势,但并不是遥遥领先。电池技术仍在迭代,其他电池厂商在半固态电池、固态电池仍有弯道超车的可能。

不过,宁德时代最大的优势是规模和资金实力,并强于国内所有锂电厂商和不少车企。

这次,宁德走了一步十分具备战略意义的棋——加速布局换电,也是C端战略的延伸。

换电站不仅可以在消费者面前刷脸,还能进一步发挥出宁德的优势,从而建立品牌护城河。

众所周知,换电站具有重资产、高投入、回报周期长的特点。通常来说,单个换电站的投资规模在150~500万元之间,考虑到运营成本,收回投资需要5-10年,换电站的大量建设对企业造成了较大的资金压力。

此外,换电模式的电池规格和换电标准尚未统一,对换电模式的推广造成阻碍,难以形成规模效应。

因此,换电站的建设也是“雷声大、雨点小”。

多数车企疲于应对竞争和现金流的压力,仍在观望或不敢下重注。而传统能源的中字头企业、国字头企业,虽有雄厚的资本,但并不深耕锂电、新能源汽车领域,且缺少产业链话语权,很难推动换电标准的统一,有心无力。

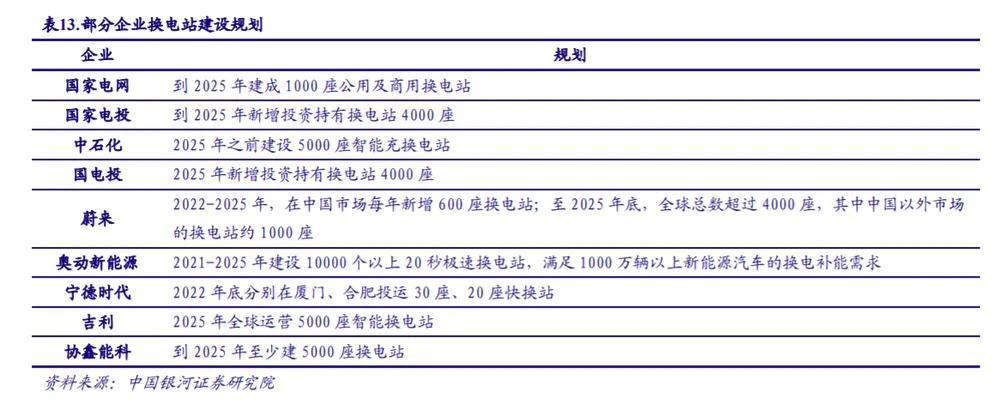

据券商统计,2022年3月之前,中国石化、国家电网、国家电投、蔚来、吉利、协鑫能科等不少企业对外宣称到2025年要建设1000-5000座换电站。

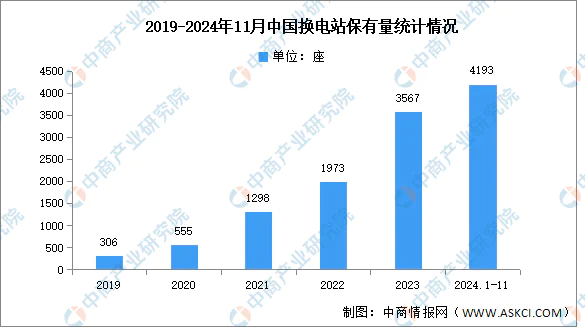

然而,据中商产业院统计,截至2024年11月,中国换电站保有量为4193座。除了蔚来敢为人先,多数企业的换电站建设的OKR进度仍差一大截。

想要成功,就需要走别人不愿走的路,做别人做不到的事。

具备资金实力和产业链话语权的宁德给出了明确的时间表:2025年自建1000座;中期,宁德与各方合作伙伴共建站点1万个;远期来看,通过全社会共建,最终换电站规模将达到3万个。

从可行性来看,妙投假设单站150~500万元的建设成本,按照自建1000座、共建1万座(占50%)进行估算,需耗费60~300亿。

截至2024年Q3,宁德时代的货币资金为2647亿,完全可以覆盖。若不是考虑到市场良性竞争的问题,宁德完全可以选择自建或共建3万站。不过,1万站也已经是“三分天下”。

换电站的门槛对于宁德来看不高,但对于二三线电池厂商并不低。截至2024年Q3,国轩高科、亿纬锂能、鹏辉能源的货币资金分别为142.2亿、94.89亿、13.78亿,无法涉足换电站产业,这也会为将来电池出货量留下伏笔。

从数量来看,据不完全统计,目前中国有10万多座加油站,可以让中石化、中石油家喻户晓。而自建、共建1万座的换电站,也将成为天然的广告,响应了宁德在C端树立品牌的战略。

宁德换电,便会成为影响消费者购车的又一因素。

二、一场暗战

不过,宁德的换电模式能否成功,本质上仍是各方之间的博弈。但,得人心者,得天下。

对于消费者而言,续航里程、补能方便、价格是消费者考虑购买新能源车的主要因素。

这次,宁德发布了标准化25号和20号巧克力换电块,对标92号、95号汽油,实现换电的标准化。

在续航里程方面,巧克力换电块的续航能力属于平均水平。其中,25号换电块对应56度电铁锂500km续航或70度电三元600km续航;20号换电块对应42度电铁锂400km续航或52度电三元500km续航。

从补能的便利性来看,只要换电站网络不断建设完善,其方便程度明显高于在公共充电桩充电。蔚来官方数据显示,2024年6月换电站占蔚来用户加电电量比例为54.14%;2024年国庆期间,选择换电作为长途出行主要补能方式的蔚来用户比例高达82%。

同时,宁德这次推出“车电分离”的模式,即购车和租电池的模式,将新能源汽车的初始购置成本打下来了。如果说,楼市在降首付;那么,换电就是降首购。

可以说,换电模式切中了用户的痛点。不过,换电模式虽然不新鲜,但宁德时代若真能建立换电生态,将重塑产业链格局。

那么,车企、锂电池厂商又会如何接招呢?

今年以来,比亚迪的价格战让不少实力较弱的车企苦不堪言,倒闭经营困难时有发生。如果,这些车企加入宁德时代的换电朋友圈,不仅可以增加换电的卖点,还能减小价格战带来的冲击。

妙投认为,实力较弱的车企大概率将投入宁德的怀抱,也是宁德所希望看到的。

但,实力较强的新能源车企或正在转型的传统车企,就会有一些顾虑。因为,它们不想让宁德时代一家独大。

蔚来CEO李斌曾公开算了一笔账:电池占整车成本近40%,如果以20%的毛利率来算,蔚来如果自己造电池,就能多出约8个点的毛利。

极氪智能科技CEO安聪慧也表示,一家电动车企未来想要形成竞争力,必须掌握各个关键领域的核心技术,而电池是最基础的要素。

此外,车企更希望消费者购车是冲着自己的品牌,而非“倒反天罡”,选择宁德的电池及换电服务。

凑巧的是,12月25日,小米汽车官宣与蔚来、理想、小鹏开始充电补能网络合作,14000+蔚来充电桩、9000+小鹏充电桩、6000+理想充电桩将入驻小米充电地图,提升充电补能的便利性。

(图片来源:微博)

充电网络越密,的确能减少用户找充电桩的时间成本,但也无法完全抵消换电的吸引力。更何况,能换电的车型也可以充电。

而多数车企不得不一边竞争,一边合作。

目前,宁德时代已经和长安、广汽、北汽、五菱、一汽官宣合作。根据计划,宁德时代将与这5家车企共同推出十款换电车型。

这并不意味着,这些车企将放弃自研的电池,更多是为了汽车的未来销量。

其实,最耐人寻味的是,其他厂商的电池按照宁德的标准制造电池,能否进入宁德自建或共建的换电站。

妙投认为,其他锂电池厂商的电池很难进入宁德的换电站。

首先,从蔚来的换电站来看,蔚来换电针对的是自己的车型和电池。此外,宁德自建、共建换电站会对充电车型提出要求,基本上都是宁德合作的换电车型,这些车型本身就搭载宁德电池。

在车电分离的模式中,宁德作为电池的持有方,绝不会允许自家的电池被其他电池给换走。

其次,宁德时代建换电站的初衷,就是为了更好去卖电池,前期大概率不会允许车企按照统一标准自研的电池参与换电,进行共同管理。

一旦,宁德成功建立了1万座换电站,并打造出换电生态。如果车企的自研电池非要参与换电,宁德会考虑终止与车企的换电合作;车企会失去换电的卖点,其销量势必会遭受影响。

在自建、共建换电站上,宁德会始终掌握了话语权,从而影响消费者的购买决策。这取决于宁德能否在换电站上取得领先。

对于车企而言,它们希望有更多的标准换电站,不仅限于宁德。这得看,宁德换电标准形成规模后,未达到建站进度的国字头、中字头会选择自建,还是和宁德共建。毕竟,换电站并不是一门好生意。

不过,那时宁德换电占领消费者的心智也初现成效了。

尽管各方在博弈,但始终会利于消费者补能。而宁德的换电模式能否成功,最终的投票权仍在消费者手中。

对于消费者的我来说,自然更希望用上换电的车型股票交易的平台,不想因充电在车里等上1个多小时,甚至有的时候要排队等充电桩,尤其是在冬天。